2026 Autor: Howard Calhoun | [email protected]. Ostatnio zmodyfikowany: 2025-06-01 07:14:57

implementacja. Dlatego musisz wiedzieć, jak wypełnić deklarację VAT.

Co to jest podatek VAT?

Jeśli powiesz laikowi prostymi słowami, czym jest VAT, będzie to wyglądało mniej więcej tak: jest to rodzaj podatku płaconego przez producenta państwu za stworzenie (lub sprzedaż czegoś stworzonego przez innych) produktu z który wtedy osiągnie zysk przekraczający koszt jego wytworzenia.

Innymi słowy, podatek jest obliczany na podstawie różnicy między ceną sprzedaży produktu a kwotą środków zainwestowanych w jego nabycie (lub wytworzenie). Należy zauważyć, że sprzedawca nadal rekompensuje sobie kwotę podatku VAT, wkładając go w ostateczny koszt towaru.

Kto i jak powinien składać sprawozdaniaVAT

Ustawa o podatkach w art. 174 ust. 1 Kodeksu opłat i podatków stanowi, że podatek ten należy zadeklarować:

- osoby, które nie są płatnikami określonego podatku (więcej szczegółów - art. 173 ust. 5);

- osoby fizyczne i prawne, jeśli płacą podatek VAT;

- podatkowi zdefiniowani w art. 161.

Wiedząc jak wypełnić deklarację VAT, należy również przestrzegać zasady, zgodnie z którą przedsiębiorstwa, które nie ponoszą ciężaru płacenia podatków, a wystawiają faktury swoim klientom, muszą zadeklarować wartość podatku.

Artykuł 80 Kodeksu stanowi, że deklarację tego podatku można złożyć w formie wniosku na całą kwotę zysku, jego pochodzenie, poniesione wydatki, przedmiot podlegający opodatkowaniu, świadczenia, kwotę VAT naliczony i inne udokumentowane informacje, na podstawie których ustala się kalkulację podatku.

Podatnicy VAT składają całą dokumentację sprawozdawczą wraz z odpowiednimi informacjami w ich rzeczywistym miejscu rejestracji za okres do 20. dnia kalendarzowego miesiąca następującego po okresie podatkowym.

Aktualizacje art. 174, które weszły w życie od pierwszego dnia bieżącego roku, obligują wszystkich podatników (niezależnie od liczby zatrudnionych) do składania deklaracji w odpowiednim formacie za pomocą kanałów telekomunikacyjnych poprzez odpowiedni obieg dokumentów operator.

Podstawowe przepisy dotyczące sprawozdawczości

Wypełnianie deklaracji VAT terazprzeprowadzone bez zmian - zgodnie z rozporządzeniem Ministra Finansów nr 104n z dnia 15.10.2009r. Ale w liście Federalnego SN (17 października 2013 r. Nr ED-4-3 / 18585 „O wypełnianiu deklaracji podatkowych składanych do organów podatkowych”) zalecono wprowadzenie OKTMO zamiast OKATO od początku pierwszy miesiąc w roku.

Jeśli formularz zwrotu podatku VAT zostanie wypełniony prawidłowo, firma ma zagwarantowany zwrot podatku. Dlatego ważne jest, aby zrozumieć, jak poprawnie wypełnić deklarację VAT i umieć wykorzystać plan strukturalny do sporządzenia dokumentu sprawozdawczego.

Artykuł zawiera szczegółowe informacje na temat wypełniania deklaracji VAT. Jego forma zawiera określone pozycje.

Główne sekcje dokumentu sprawozdawczości podatkowej

Forma arkusza tytułowego:

- Pierwsza część to pełna kwota podatku przekazywana do budżetu państwa.

- Druga sekcja to potrącenia, zgodnie z informacjami agentów podatkowych, przekazane do skarbu państwa.

- Sekcja 3 deklaracji VAT oblicza kwoty potrąceń według stawki 0%.

- App. 1 dla trzeciej sekcji - kwota zapłaconego podatku, który pojawił się w wyniku przywrócenia.

- App. 2 w części trzeciej - wyliczenie kwoty VAT za świadczenie usług, obrót różnymi produktami, przerejestrowanie praw właścicieli, VAT (siedziby innych krajów, których działalność odbywa się za pośrednictwem zorganizowanych przedstawicielstw).

- W czwartej sekcji musisz obliczyć podatek VAT na podstawie transakcji, które mają charakter handlowyistota, na której potwierdza się zerową stawkę.

- Sekcja piąta - Oblicza koszty działań komercyjnie kierowanych z uzgodnioną stawką wartości dodanej.

- Szósta sekcja - VAT jest naliczany w odniesieniu do działań handlowych bez oficjalnego potwierdzenia.

- 7 Sekcja deklaracji VAT odnosi się do działalności handlowej nieobjętej opodatkowaniem VAT, która nie jest uznawana za podatnika, lub do procesów przeprowadzanych poza terytorium Federacji Rosyjskiej.

W tym roku odpowiednie wypełnienie deklaracji VAT oznacza obowiązkową obecność wypełnionej strony tytułowej. Jeżeli praktyka określonego przedstawiciela organizacji przedsiębiorczej obejmuje działania wskazane w dokumentach regulacyjnych, pozostałe sekcje są zawarte w dokumencie sprawozdawczym zgodnie ze strukturą.

Instrukcje wypełniania wskazują, że podatnicy VAT powinni wziąć księgi sprzedaży, księgi zakupów i księgi rachunkowe jako podstawę do sporządzenia deklaracji (możliwe jest rozliczenie podatkowe).

Przykład: zwrot VAT za 2014 r

Omawiany dokument sprawozdawczości podatkowej jest przygotowywany ze stroną tytułową. Zaświadczenie o rejestracji w urzędzie skarbowym wskazuje, że w pierwszej kolejności wprowadzane są informacje o punkcie kontrolnym i NIP.

Pozycja "Numer korekty" oznacza kod dostawy typu dokumentu (w przypadku pierwotnego zgłoszenia - 0, poprawiony dokument - 1). Kody w deklaracji VAT zawierają również kod zawierający informację o procedurze wypełniania deklaracji w okresiepodatki.

Kolumna „Rok sprawozdawczy” powinna zawierać informacje o roku, w którym składana jest deklaracja VAT. Formularz należy ponumerować, wskazując na nim numer odpowiedniej służby przyjmującej zgłoszenie. Jednocześnie wskazany jest kod 400, oznacza to, że podatnik jest zarejestrowany w tym samym miejscu, w którym został złożony dokument.

Na podstawie tegorocznego klasyfikatora kodów działalności gospodarczej wyznacz OKVED. W akapicie „Potwierdzam dokładność i kompletność informacji określonych w niniejszej deklaracji” wprowadza się kod, którego liczba zależy od tego, kto podpisał dokument (kierownik organizacji - 1, osoba upoważniona - 2)

Inicjały i obrazy są umieszczone w kolumnie „Podpis”. Jeżeli podpis został złożony na podstawie pełnomocnictwa poświadczonego notarialnie, informacja o dokumencie urzędowym, potwierdzającym wszystkie uprawnienia przysługujące podpisującemu, jest dodatkowo odzwierciedlona w kolumnie „Dokument wskazujący uprawnienia pełnomocnika”.

Szczegółowy plan

Jak wypełnić deklarację VAT zgodnie z opracowanym planem:

- pierwsza sekcja wyświetla informacje o kwotach podatków, które podlegają przekazaniu do budżetu państwa lub są planowane do zwrotu;

- w wierszu 010 wprowadzany jest kod OKTMO (od początku tego roku obowiązuje OKTMO OK 033-2013);

- kolumna 020 - tutaj rodzaj klasyfikacji budżetowej jest wprowadzany w liczbach w postaci zakodowanej, została utworzona na potrzeby naliczania podatku VAT (18210301000011000110);

- w wierszu 030 wprowadź dane ilościowe dotyczące podatku, który należy wpłacić do skarbu państwa;naliczane niezależnie przez podmioty gospodarcze wystawiające faktury;

- kolumna 040 służy do wskazania kwoty podatku przeznaczonej do zapłaty, jak określono w artykule 173 (paragraf 1);

- w kolumnie 050 ewidencjonowana jest kwota planowanej refundacji z budżetu państwa;

- wartości końcowe 040 i 050 są obliczane na podstawie informacji w sekcji 3.

Jak wypełnić deklarację podatkową VAT dla agentów podatkowych, dla których przewidziana jest druga część dokumentu? Rozważ przykład. Deklaracja VAT wygląda tak:

- linia 010 jest przeznaczona do zapisania kodu przyczyny rejestracji oddziału zagranicznej organizacji, która kontroluje płatności podatków i składa dokumentację finansową;

- linia 020 wyświetla pełną nazwę zagranicznego podmiotu gospodarczego, który nie jest zarejestrowany w urzędzie podatkowym;

- w wierszu 030 wprowadź numer TIN tego tematu;

- w linii 040 kod jest umieszczany zgodnie z klasyfikatorem budżetu;

- linia 050 to kod według klasyfikatora terytoriów gmin;

- w wierszu 060 zapisz ostateczne obliczenia podatku VAT przeznaczonego do zapłaty przez agenta podatkowego;

- linia 070 służy do wpisania kodu czynności wykonywanej przez podmiot, który musi naliczać i opłacać opłaty podatkowe;

- linia 080 pokazuje kwotę podatku VAT obliczoną przez agenta w bieżącym okresie podatkowym;

- wiersz 090 rejestruje kwotę odliczeń podatkowych, które są obliczane na podstawie przyszłych transakcji sprzedaży towarów (usług, robót).

Jest jedna kwestia, którą należy podkreślić przy formułowaniu deklaracji VAT 2014. W niektórych przypadkach formularz może być wypełniony zmianami. Jeśli nie ma danych w kolumnie 080, to wartość z kolumny 090 jest zapisywana w 060. W przypadku braku danych w kolumnie 090, wartość z 080 jest zapisywana w 060. Trzecia sekcja pokazuje stawki sam podatek, jego podstawę, kwotę podatku już naliczonego, kwotę wszystkich zwrotów. Złożenie deklaracji VAT oznacza jedynie prawidłowe wykonanie, które powinno wyglądać jak opisane poniżej.

- płatnik musi podać swój KPP i NIP;

- 010-040 wyświetla dane dotyczące kwoty podatku według określonej stawki i podstawy opodatkowania określonej w artykułach 153-157 i 159 Kodeksu Podatkowego;

- 010, 020 - wiersze dla kwot podlegających stawce 18% i 10%. Dane są obliczane poprzez pomnożenie liczb gr. Trzecia sekcja przez 10 lub 18 i podzielenie sumy przez 100.

Projekt trzeciej sekcji linijka po linijce

- Aby obliczyć 030, 040, wartości z ust. 3 sekcji są mnożone. 3 przez 18, następnie podziel przez 118 (w razie potrzeby 18 zastępuje 10, 118 - 110).

- 050 - tutaj wielkość podstawy opodatkowania i naliczenie podatku VAT są odkładane, gdy przedsiębiorstwo jest sprzedawane jako własność.

- 060 - w tym akapicie dane dotyczące podstawy opodatkowania i jej objętości naliczonej podczas produkcji instalacjiprace budowlane do celów osobistych.

- 070 - tutaj wprowadzane są wielkości wpłat na poczet przyszłych transakcji handlowych; tutaj cesjonariusze rejestrują informacje o różnych płatnościach z tytułu planowanych operacji realizacyjnych.

- 080 - zawiera informacje o opłatach związanych z opłaceniem ofert, które przyczyniają się do wzrostu podstawy opodatkowania (sekcja 162).

- 090 - kwota podatku VAT do odzyskania. Również w 090 i 100 wprowadzają dane o kwocie, która została zadeklarowana przy zakupie i wcześniej zaakceptowana do odliczenia, musi zostać przywrócona podczas transakcji opodatkowanych 0%.

- 110 - dane dotyczące naliczenia podatku VAT, które są prezentowane klientowi w momencie przelewu płatności.

- 120 - tutaj wpisywana jest całkowita kwota podatku od towarów i usług.

- 130-210 - Ustalone kwoty podatku VAT do odliczenia. Ważna uwaga: w wierszu 200 sprzedawca wprowadza dane zapisane w akapicie 070 sekcji 3. Również tutaj odnotowuje się kwoty przyjęte do potrącenia od następcy prawa własności i naliczone przez niego z wolumenów różnych płatności.

- 210 - wartości wprowadza kupujący, który jest zobowiązany do zapłaty podatku. Są to informacje o wartościach potrąceń i zaksięgowań w skarbcu państwa.

- 220 - tutaj wynik dodawania punktów 150-170, 200 i 210, 130.

- 230 - dane dotyczące ostatecznej kwoty należnej za całą sekcję.

- 240 - ostateczna kwota obliczona do zmniejszenia dla bieżącej sekcji.

W sekcji czwartej wprowadza się informacje o czynnościach, które absolutnie nie podlegają opodatkowaniu, lubstawka, dla której wynosi zero.

Standardy napełniania

- Kolumna 1 zawiera transakcje w formie kodów.

- W kolumnie 2 podstawy opodatkowania są określone dla kodów, których stawka wynosi zero w okresie sprawozdawczym.

- Kolumna 3 pokazuje informacje o odliczeniach za operacje z punktów 1 i 2.

- Kolumna 4 służy do wyświetlania kwoty podatku VAT dla każdego kodu.

- Kolumna 5 zawiera dane dotyczące naliczania podatków, które wcześniej podlegały odliczeniu w przypadku działań, które nie miały udokumentowanego powodu dla stawki 0%.

- W dziesiątym wierszu wyświetlana jest cała kwota podatku podlegająca odliczeniu (trzecia kolumna + czwarta kolumna - piąta kolumna).

Istnieje potrzeba wypełnienia piątej sekcji, jeśli organizacja otrzyma prawo do uwzględniania kwot podatku z udokumentowaną zerową stawką w odliczeniach podatkowych.

Istnieje pewien system wypełniania tej sekcji.

- Kolumna 1 zawiera informacje o kodzie operacji.

- Kolumna 2 pokazuje podatki dla każdego procesu, przy czym wymagana jest potwierdzona stawka zerowa.

- Kolumna 3 odzwierciedla kwotę podatku dla wszystkich transakcji.

- Kolumna 4 zawiera podstawy opodatkowania dla każdego kodu.

- Kolumna 5 ustala wielkość podatku dla nieuzasadnionych zerowych stawek kodów, które miały prawo do odliczenia w okresie wskazanym w deklaracji.

Sekcja szósta jest sporządzana, jeśli organizacja prowadziła działania z niepotwierdzonym uzasadnieniem dla zerowego opodatkowaniastawka.

Projekt:

- Kolumna 1 - informacje o kodach operacji.

- Kolumna 2 - dla każdego działania podstawy opodatkowania są wyświetlane osobno, jak określono w artykule 167 przepisów podatkowych.

- Kolumna 3 zawiera notatkę dotyczącą kwoty podatku.

- Kolumna 4 zawiera informacje o odliczeniach sprzedaży dla wszystkich kodów, dla których nie są potwierdzone stawki zerowe.

- Wyniki dla kolumn 2, 3, 4 są wprowadzane w wierszu 010.

- Jeśli dane w kolumnie 3 wiersza 010 są większe niż dane w kolumnie 4 wiersza 010, wiersz 020 jest wypełniany.

- Jeśli jest sytuacja odwrotna do opisanej powyżej, wypełnij wiersz 030.

Sekcja siódma zawiera informacje o działaniach wolnych od podatku lub zwolnionych z podatku oraz transakcjach zagranicznych.

- 1 kolumna 010 - informacje o kodach operacji.

- 2 kolumna 010 - koszt ofert niepodlegających VAT i sprzedawanych za granicą.

- 3 kolumna 010 - cena zakupów rzeczowych lub usług, które nie podlegają opodatkowaniu VAT (w odniesieniu do każdego kodu).

- 4 kolumna 010 - informacje o kwotach podatków, które zostały otrzymane przy płaceniu za oferty komercyjne.

- Linia 020 dokumentuje kwoty płatności (lub zaliczki) dla ofert handlowych, które są składane (realizowane) przez ponad sześć miesięcy.

Odpowiedzialność za niedokładne informacje

Powyżej opisano podstawowe zasady przygotowania dokumentów podatkowych do zgłoszenia wwłaściwy organ. Należy zauważyć, że art. 81 Ordynacji podatkowej określa działania w przypadku podania niewystarczających danych, błędnego wypełnienia sekcji i innych błędów.

W przypadku wykrycia braków organizacja jest zobowiązana do złożenia poprawionej deklaracji VAT. Ponadto za złożenie „wyjaśnień” pobierana jest grzywna i zaległości na rzecz państwa. Podstawa ustawodawstwa podatkowego naszego kraju przewiduje przypadki, w których podmiot zobowiązany do płacenia podatków ma szansę pozbyć się odpowiedzialności za dostarczanie aktualnej sprawozdawczości.

W jakich przypadkach można uniknąć odpowiedzialności za „wyjaśnienie”?

- Podatnikowi udało się przesłać zaktualizowane informacje, zanim inspekcja podatkowa powiadomiła go o wykryciu procesu zaniżania kwoty podatku, która jest uznawana za płatność, lub przed powiadomieniem o rozpoczęciu kontroli finansowej aktualna sytuacja.

- Pozostała kwota i odsetki zostały zapłacone przedwcześnie, zanim „wyjaśnienie” zostało przekazane organom podatkowym.

Osobliwości składania poprawionych deklaracji

Przede wszystkim należy zauważyć, że "wyjaśnienie" musi w pełni potwierdzać prawidłowe informacje. Należy również wziąć pod uwagę fakt, że deklaracja VAT nie przewiduje okresu rozliczeniowego dla każdego płatnika jako tego samego okresu.

Wszystkie dane muszą być zgodne z normami ustanowionymi przez prawo. Agenci podatkowi mogą odzwierciedlać dane tych podatników, którzy:jakie błędy lub zniekształcenia zostały znalezione.

Ogólnie rzecz biorąc, istnieją dwa główne powody potrzeby podania wyjaśnionych informacji: niedopłata lub nadpłata. W przypadku niedopłaty podatku przez organizację jest ona zobowiązana do wprowadzenia informacji wyjaśniających. Jeżeli jednak błąd został wykryty przez podatnika po złożeniu deklaracji i nie doprowadził do niedoszacowania podstawy opodatkowania, wówczas obowiązek poprawienia informacji z organizacji jest zniesiony.

Aby zwrócić pieniądze organowi podatkowemu w przypadku nadpłaty, nie ma również potrzeby składania „wyjaśnień”. Reguluje to art. 78 przepisów podatkowych. Ale jednocześnie trzeba powiedzieć, że organy podatkowe bardzo odpowiedzialnie podchodzą do zwrotu środków i starają się potwierdzić fakt nadpłaty zaktualizowaną deklaracją. Dlatego w przypadku, gdy organizacja zamierza zwrócić nadpłacone kwoty, lepiej złożyć „wyjaśnienie” do urzędu podatkowego.

Jak zweryfikować odliczenia podatkowe

Jeżeli organizacja pełni funkcję agenta podatkowego, takie odliczenia podlegają szczególnie rygorystycznej kontroli (są one wskazane w wierszu 210 sekcji trzeciej). Dane te wypełniają sami podatnicy.

Jednocześnie istnieje lista organizacji, dla których nie ma odliczenia podatku:

- Osoby, które są zwolnione z płacenia podatku VAT zgodnie z artykułem 145 ustawy o podatkach i opłatach.

- Przedsiębiorstwa sprzedające skonfiskowane aktywa materialne i mienie.

- Organizacje pośredniczące (i uczestniczące w rozliczeniach) w sprzedaży ofert handlowych firm zagranicznych niezarejestrowany w urzędzie podatkowym w Federacji Rosyjskiej.

Płatnik odprowadzający podatek może ubiegać się o odliczenie podatku VAT za zakup produktów handlowych od firm pochodzenia zagranicznego, a także za zakup lub dzierżawę mienia komunalnego.

Lista dokumentów potwierdzających zasadność roszczenia o odliczenie jest niewielka. Są to wszystkie dokumenty płatnicze zawierające informację, że potrącony podatek VAT został wpłacony do budżetu państwa; faktury muszą być również dostarczone przez podatnika. Możesz liczyć na odliczenie tylko wtedy, gdy nabycie jest przeznaczone na działalność opodatkowaną podatkiem VAT.

Należy pamiętać o kilku ważnych kwestiach dotyczących faktur. W przypadku, gdy chodzi o potrącenie „agenta”, potwierdzają to dokumenty, które zostały skompilowane bezpośrednio przez samego agenta. Organizacja w tej opcji samodzielnie wystawia faktury w dwóch egzemplarzach. Jeden egzemplarz jest przechowywany w dzienniku do kontroli wystawionych faktur, jest utrwalany w księdze sprzedaży do dnia ostatecznego sporządzenia dokumentu.

Kolejna kopia jest wysyłana do księgi kontrolnej otrzymanych faktur i zapisywana w dzienniku zakupów. Zasady te są ustanowione dekretem rządu Federacji Rosyjskiej, przyjętym w grudniu 2000 r. (nr 914).

Należy również zwrócić uwagę na fakt, iż w powyższym wariancie faktura nie jest wystawiana przez sprzedającego, w związku z czym nie jest dozwolony wniosek o potrącenie z kwoty przekazanej zaliczki. Możesz skorzystać ze swoich ulg podatkowychtylko wtedy, gdy zaawansowane produkty zostaną ostatecznie zarejestrowane.

Mamy nadzieję, że nasze informacje pomogą w prawidłowym obliczeniu podatku VAT i prawidłowym wypełnieniu deklaracji.

Zalecana:

Podatek transportowy: stawki, warunki płatności, deklaracje

Każdy właściciel samochodu musi zapłacić podatek od pojazdu. W artykule wyjaśniono, w jaki sposób jest ona poprawnie obliczana, jakie stawki są stosowane i jak uiszczana jest opłata. Opisuje wszystkie zmiany wprowadzone w 2018 roku

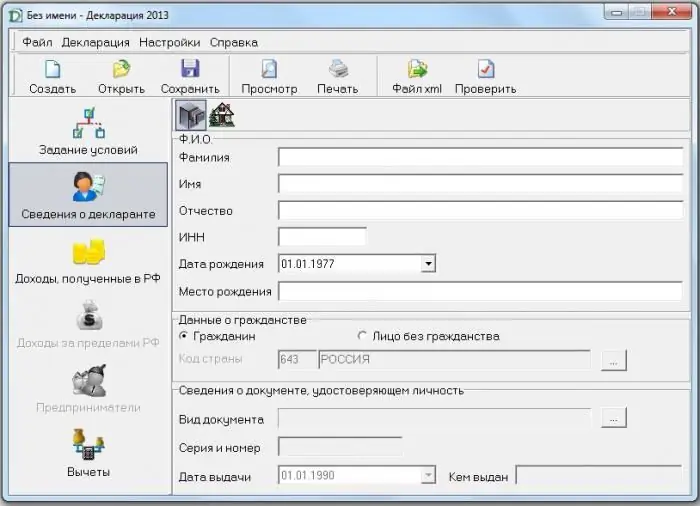

Jak wypełnić podatek dochodowy od osób fizycznych-3? 3-NDFL: wypełnienie próbki. Przykład 3-NDFL

Wielu obywateli staje przed pytaniem, jak wypełnić formularze podatku dochodowego od osób fizycznych 3. W rzeczywistości wszystko jest dość proste, możesz to zrobić sam i za darmo. Niniejsza publikacja zawiera zalecenia, które pomogą Ci zrozumieć odpowiedź na postawione pytanie. Najważniejszą rzeczą jest uważne ich przeczytanie i przestrzeganie

Wypełnianie deklaracji na przedmiocie nieruchomości: kto, kiedy i dlaczego powinien to zrobić

Zgodnie z obowiązującym ustawodawstwem w Federacji Rosyjskiej istnieje uproszczony schemat rejestracji własności wielu obiektów nieruchomości. Aby uzyskać dla nich dokumenty tytułowe, wystarczy poprawnie wypełnić i złożyć w urzędzie rejestracyjnym oświadczenie o ustalonej formie. Wydawałoby się, co może być prostsze? Jednak podczas wypełniania oświadczenia o nieruchomości, wiele osób się gubi. Jak to zrobić dobrze i gdzie złożyć? Więcej o tym później

Deklaracja 3-podatek dochodowy od osób fizycznych: jak ją poprawnie wypełnić

Od czasu do czasu w naszym życiu przychodzą chwile, kiedy potrzebujemy deklaracji 3-NDFL. Nie wszyscy podatnicy wiedzą, jak go wypełnić. Tak, a strach przed zepsuciem czegoś zniechęca do robienia tego biznesu. Jednak wszystko nie jest takie straszne. Najważniejsze to być ostrożnym podczas wypełniania i nie denerwować się. A w ramach tego artykułu postaramy się szczegółowo opowiedzieć, kiedy potrzebna jest deklaracja podatku dochodowego od 3 osób, jak ją wypełnić i jak uprościć ten proces

Kara za spóźnione złożenie deklaracji. Kara za spóźnione złożenie deklaracji VAT

Dzisiaj istnieje wiele narzędzi, z których może korzystać księgowy. Jednak w praktyce występują awarie w funkcjonowaniu oprogramowania, czynnik ludzki, różne nieprzewidziane okoliczności, które prowadzą do naruszenia wymagań NDT. W związku z tym nieprzestrzeganie wymogów prawa pociąga za sobą zastosowanie sankcji wobec sprawców. Jedną z nich jest kara za spóźnione złożenie deklaracji