2026 Autor: Howard Calhoun | [email protected]. Ostatnio zmodyfikowany: 2025-06-01 07:14:57

Wszyscy traderzy spekulujący na rynkach finansowych używają w swojej pracy konta handlowego, na którym odbywają się transakcje. Zgodnie z warunkami firm maklerskich, mają one kredyt pod zastaw. Wszystkie transakcje finansowe dokonywane przez spekulantów odbywają się z wykorzystaniem dźwigni. Czym w prostych słowach jest depozyt zabezpieczający - pożyczanie na handel? To, a także jego cechy i zasady użytkowania zostaną omówione w artykule.

Pojęcie marży

W obrocie na rynkach finansowych, firmy brokerskie udzielają pożyczek na marginalnych warunkach wszystkim klientom bez wyjątku. Pozwala to spekulantom handlować na korzystniejszych warunkach. Czym jest marża? W prostych słowach jest to szczególny rodzaj pożyczki do handlu na rynkach finansowych. Ten rodzaj dostarczania dodatkowych środków pozwala klientom na korzystanie z aktywów handlowych z dźwignią finansową. Oznacza to, że trader może dokonywać transakcji na korzystniejszych warunkach z nadwyżką własnych środków depozytowych.

Z pomocą dźwigni spekulant mamożliwość wykorzystania w swoich transakcjach dodatkowych środków przekazanych przez firmę maklerską. Ma swoje własne parametry i warunki dla każdego konta handlowego, z których głównym jest udzielenie pożyczki zabezpieczonej własnymi środkami depozytowymi tradera na jego koncie.

Dźwignia

Kiedy klient rejestruje się w firmie maklerskiej i sporządza konto do pracy, może wybrać najbardziej odpowiednią dla niego opcję ("Standard", "Vip", "Micro" i inne). Najczęściej zależy to od darmowej kwoty pieniędzy, którą spekulant jest skłonny zaryzykować, czyli od swojego depozytu.

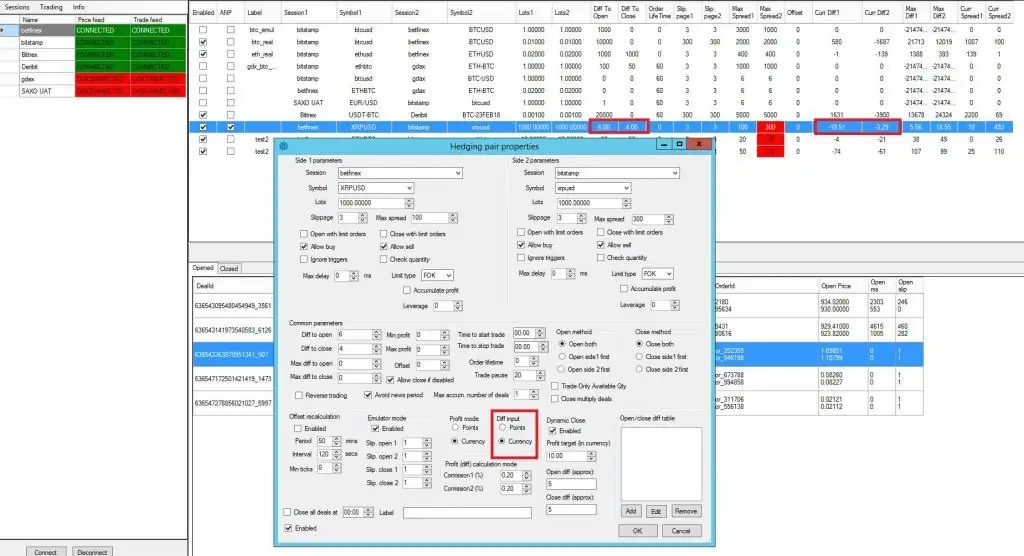

Dźwignia to stosunek całkowitej kwoty środków na koncie handlowym do wolumenu partii. Zazwyczaj warunki te są określone w umowie, jednak są brokerzy, którzy pozwalają klientom samodzielnie je wybrać.

Rodzaje dźwigni:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 i więcej.

Im wyższy wskaźnik, tym więcej możliwości ma trader w operacjach spekulacyjnych. Ale trzeba też zwrócić uwagę na rosnące ryzyko finansowe. Dlatego wybierając rodzaj konta handlowego, musisz wziąć pod uwagę, że handel z dużą dźwignią w przypadku nieudanego handlu szybko doprowadzi spekulanta do wezwania do uzupełnienia depozytu, czyli utraty większości depozytu.

Esencja handlu opartego na marży

Na rynku Forex, a także w innych kierunkachhandlu na rynkach finansowych, nie ma faktycznej sprzedaży. Kiedy mówią, że inwestorzy kupują lub sprzedają jakiekolwiek aktywa, w rzeczywistości tak się nie dzieje, ponieważ wszystkie transakcje opierają się wyłącznie na prognozowaniu zmian w notowaniach rynkowych. Handel zarabia na założeniach, które można określić za pomocą wielu narzędzi dotyczących zmian cen. Dochód tradera składa się z transakcji spekulacyjnych i jest obliczany na podstawie różnicy między kupnem a sprzedażą aktywów.

Istotą zasady marży są operacje wymiany z instrumentami handlowymi, bez faktycznej sprzedaży lub zakupu. Wszystkie transakcje odbywają się w drodze arbitrażu. Dla jasności rozważ przykład. Spekulant wybiera jakieś aktywa handlowe i składa zlecenie kupna. Inny trader otwiera pozycję sprzedaży na tym samym instrumencie. Wielkości partii muszą być takie same. Po chwili następuje wymiana. W rezultacie jeden spekulant przynosi zysk, a drugi stratę. Zarobki pierwszego tradera będą zależeć od wielkości partii i liczby zdobytych punktów.

Pożyczki pod zastaw pozwalają traderom znacznie zwiększyć dochody. Wynika to z możliwości ustawiania dużych wolumenów, które są liczone w partiach. Załóżmy, że transakcja z jedną całością wyniesie 10 centów za 1 punkt na mikrokoncie, w standardowych opcjach kwota ta wzrośnie 100 razy - do 10 USD przy wolumenach lotów 0, 1 - 1 cent lub 1 USD dla typów standardowych.

Cechy handlu depozytami zabezpieczającymi

Pożyczka, któraemitowane przez firmy maklerskie, pod względem warunków znacząco odbiega od wszystkich innych opcji kredytowych. Rozważ jego cechy:

- Środki kredytowe są wydawane wyłącznie w celach handlowych. Nie można ich używać do innych celów.

- Dodatkowe kwoty są przeznaczone do handlu tylko z brokerem, który je wystawił. W obrocie giełdowym, w tym na rynku Forex, po zarejestrowaniu konta u jednego dealera nie jest możliwe wykorzystanie środków depozytowych w pracy z innym brokerem.

- Kredyt depozytowy to zawsze znacznie więcej niż środki własne przedsiębiorcy, w przeciwieństwie do kredytów konsumenckich, bankowych i innych rodzajów kredytów. Oznacza to, że jest to kilka razy więcej niż kwota zabezpieczenia lub depozytu zabezpieczającego.

Tryb kredytu pod zastaw znacznie zwiększa całkowity wolumen transakcji. Na przykład na "Forex" wielkość jednego całego standardowego lota wynosi 100 tys. USD. e. lub dolary amerykańskie. Oczywiście nie każdy spekulant ma wystarczającą ilość pieniędzy, aby dokonywać transakcji. Nawet przeciętni uczestnicy rynku nie mogą sobie pozwolić na tak duże depozyty o wysokim ryzyku finansowym, od którego nie może być ubezpieczenia, a jedynie ich minimalizacja.

Pożyczki pod zastaw umożliwiły nawet małym uczestnikom rynku udział w handlu za pośrednictwem firm maklerskich i zarabianie za pomocą dźwigni. W rezultacie całkowity wolumen transakcji znacznie wzrósł.

Jak obliczyć marżę?

W handlu giełdowym bardzo ważne są parametry depozytu zabezpieczającego lub depozytu zabezpieczającego. Wybierając konto handlowe, zawsze należy wziąć pod uwagę wielkość kredytudźwignia i procent dla Wezwania do uzupełnienia depozytu, czyli poziom pozostałych środków przed wymuszonym zamknięciem transakcji przez firmę maklerską.

W zależności od warunków uzyskania kredytu pod zastaw, wskaźnik ten może być inny. Gdzieś jest to 30%, podczas gdy inni brokerzy mają -0% lub mniej. Im wyższy wskaźnik, który jest również nazywany Stop Out, tym mniej możliwości będzie w handlu, ale jeśli transakcja zostanie zamknięta siłą, strata będzie znacznie niższa.

Na przykład, konto tradera ma depozyt w wysokości 1000 $. Przy nieprawidłowo otwartej pozycji, gdy rynek przeciwstawiał się jego transakcji, zostanie on zamknięty przy Stop Out z 30 procent, gdy spekulant otrzyma stratę w wysokości 70%, czyli 700 USD, a po wykonaniu Wezwania do uzupełnienia depozytu zabezpieczającego, 300 dolarów pozostanie na jego depozycie. Jeśli Stop Out na warunkach handlowych konta jest ustawiony na 10%, strata wyniesie 900 USD, a pozostanie tylko 100 USD.

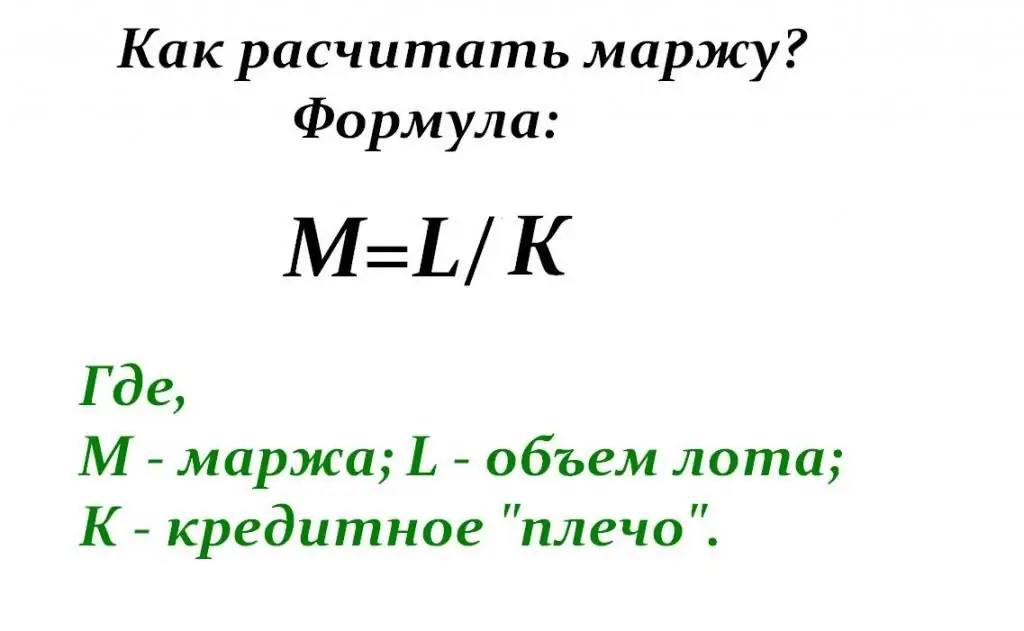

Wzór na obliczenie depozytu zabezpieczającego jest następujący: depozyt zabezpieczający będzie odpowiadał wolumenowi lota podzielonemu przez wielkość dźwigni.

Margines zmiany

Co to jest? Każda transakcja, bez względu na to, jak została zamknięta - z zyskiem lub stratą, jest wyświetlana w statystykach tradera w jego terminalu handlowym. Różnica między tymi wskaźnikami nazywana jest marżą różnicową. Każda firma brokerska ustala limit, czyli minimalną wartość środków depozytowych spekulanta. Jeśli poziom depozytu zabezpieczającego w handlu spadnie poniżej tych parametrów, klient brokera:zostać uznany za upadłego, a jego środki z konta depozytowego zostaną odpisane.

Aby wyeliminować możliwe straty finansowe, organizacje brokerskie ustalają specjalne poziomy na rachunkach handlowych klientów, po osiągnięciu których nastąpi wezwanie do uzupełnienia depozytu zabezpieczającego. W terminalach handlowych pojawia się ostrzeżenie od brokera, że depozyt osiąga minimalny limit salda. W tym przypadku przedsiębiorca ma tylko jedną opcję - uzupełnić swoje konto handlowe lub zostanie zmuszony do zamknięcia ze stratą. Kredyt pod zastaw zapewnia zakres tego poziomu w granicach 20-30% zastawu środków.

Jeżeli klient nie uzupełni swojego konta, jego saldo zmniejszy się iw tym przypadku wszystkie pozycje, jeśli jest ich kilka, zostaną zamknięte przez Stop Out, niezależnie od chęci tradera. Innymi słowy, gdy saldo na rachunku handlowym spada, a saldo depozytu zabezpieczającego wynosi 20-30%, broker wystawia klientowi ostrzeżenie - ofertę (Margin Call). A potem, gdy straty osiągną duże wartości, a w zastawie pozostanie tylko 10-20%, ale kaucja nie zostanie uzupełniona, zamyka transakcję - przymusowo Stop Out.

Przykład Stop Out

Jak wygląda wymuszone zamykanie pozycji? W praktyce wygląda to tak:

- Powiedzmy, że spekulant ma konto handlowe z kategorii „Standard”.

- Jego depozyt wynosi 5000 $.

- Wybrał parę walutową euro/dolar jako aktywa handlowe.

- Dźwignia wynosi 1:200.

- Objętość partiistandard dla "Forex" - 100 tysięcy dolarów, czyli wielkość depozytu to 5 tysięcy dolarów pomnożona przez dźwignię 200.

- Kwota wpłaty w tym przykładzie wyniesie 10%, czyli 500 USD.

- Otworzył tylko jedną transakcję, ale błędnie przewidział zmianę w notowaniach rynkowych i zaczęła przynosić mu straty.

- Początkowo otrzymał ostrzeżenie w terminalu - Wezwanie do uzupełnienia depozytu, ale nie podjął żadnych działań i nie uzupełnił swojego depozytu.

- Transakcja została zamknięta przez Stop Out z poziomem 20% ustawionym zgodnie z warunkami handlowymi konta. Trader stracił 4900 USD na transakcji. Pozostało tylko 100 USD na wpłacie.

Ten przykład pokazuje, jak niebezpieczne jest używanie dużej dźwigni finansowej oraz konsekwencje dla depozytu handlowego. Podczas handlu zawsze konieczne jest monitorowanie wielkości depozytu zabezpieczającego i otwartych pozycji z małymi rozmiarami lotów. Im wyższe środki zabezpieczające, tym wyższe ryzyko finansowe.

W niektórych firmach maklerskich możesz samodzielnie wyłączyć usługę zapewniania handlu z depozytem zabezpieczającym. W takim przypadku ryzyko finansowe przy oprocentowaniu kredytu zabezpieczającego będzie maksymalne i wyniesie 100%, a dźwignia po prostu nie będzie dostępna.

Umowa depozytowa

Wszystkie warunki handlowe dla kont udostępnianych przez organizacje brokerskie są określone w umowach. Wcześniej klient przegląda je, zapoznaje się ze wszystkimi punktami, a dopiero potem podpisuje.

Online, gdy przedsiębiorca nie ma możliwości odwiedzenia biurafirma brokerska, wyraża zgodę na zawarcie umowy automatycznie podczas rejestracji konta handlowego. Oczywiście są też organizacje, które wysyłają dokumentację kurierem lub Pocztą Rosyjską. Forma umowy o kredyt pod zastaw jest określona przez warunki handlowe, które określają wszystkie wymagania i przepisy.

Krótkie i długie pozycje

Każda transakcja spekulacyjna ma dwa etapy: otwarcie i zamknięcie pozycji. Aby każda transakcja została uznana za zakończoną, wymagany jest pełny cykl transakcji. Oznacza to, że krótka pozycja musi koniecznie pokrywać się z długą, a następnie zostanie zamknięta.

Rodzaje operacji spekulacyjnych:

- Obrót w górę notowań - otwieranie długich pozycji. Takie transakcje w obrocie na rynkach finansowych są oznaczane jako długie, czyli zakupy.

- Handel spadkiem notowań - krótkie pozycje, czyli sprzedaż lub krótkie.

Ze względu na system pożyczek pod zastaw, handel na rynkach finansowych stał się bardzo popularny nie tylko wśród dużych uczestników, takich jak banki centralne, komercyjne, fundusze ubezpieczeniowe, organizacje, firmy i przedsiębiorstwa, ale także wśród prywatnych inwestorów, którzy nie mają duże litery.

Mali spekulanci mogą zarabiać na handlu stosunkowo niewielkimi kwotami, aw większości przypadków wystarczy tylko 1 do 3% całkowitej wartości transakcji. W rezultacie, z pomocą handlu depozytami zabezpieczającymi, całkowity wolumen pozycji jest znacznie zwiększony, a giełdy zwiększają zmienność i płynność.obrót aktywami, co skutkuje znacznym wzrostem przepływów pieniężnych.

Wszystkie pozycje otwarte w pozycji długiej (długiej) charakteryzują się warunkami ruchu w górę rynku. I krótki (krótki) - do opadania. Transakcje kupna i sprzedaży mogą być otwierane w różnych okresach czasu. Istnieją trzy ich rodzaje:

- Pozycje krótkoterminowe od kilku minut do 1 dnia.

- Oferty średnioterminowe - od kilku godzin do tygodnia.

- Pozycje długoterminowe - mogą trwać kilka miesięcy, a nawet lat.

Z wyjątkiem okresu, zarobki tradera zależą od wybranego aktywa handlowego. Wszystkie mają swoje własne cechy i cechy, a im większa ich płynność, zmienność, podaż i popyt, tym wyższa rentowność spekulanta.

Wady i zalety handlu opartego na marży

Im większa dźwignia finansowa na koncie handlowym tradera, tym większe ryzyko finansowe transakcji. Kredyt pod zastaw zapewnia spekulantowi następujące korzyści:

- Możliwość otwarcia pozycji z niewielkim kapitałem własnym.

- Dzięki lewarowaniu trader ma przewagę na rynku i może dokonywać manipulacji spekulacyjnych w handlu przy użyciu szerokiej gamy strategii handlowych.

- Marża kredytowa jest zapewniana w znacznie większej ilości dostępnych zabezpieczeń i zwiększa możliwość wpłacania środków dziesiątki i setki razy.

Do negatywumomenty obejmują następujące cechy:

- Handel marżą, zwiększając płynność rynku, zwiększa wahania cen notowań aktywów. W rezultacie handlowcom znacznie trudniej jest dokładnie przewidzieć zmiany cen i popełniają błędy podczas otwierania pozycji, które prowadzą do strat.

- Dźwignia stosowana w pożyczkach z zabezpieczeniem znacznie zwiększa szybkość generowania dochodu, ale jednocześnie, jeśli opcja jest niekorzystna, ma duży wpływ na straty. Oznacza to, że dzięki niemu możesz zarówno bardzo szybko zarobić, jak i stracić środki z depozytu.

Profesjonaliści radzą początkującym, aby byli bardzo ostrożni przy wyborze warunków konta handlowego, korzystali z optymalnej opcji dźwigni w handlu i zwracali uwagę na cechy aktywów. Należy pamiętać, że zmienność może być nie tylko przyjacielem tradera i pozwalać mu szybko zarabiać, ale także wrogiem, który prowadzi do natychmiastowych i znacznych strat.

Wolny margines

W dowolnym terminalu transakcyjnym możesz zobaczyć taki parametr jak bezpłatny depozyt zabezpieczający. Co to jest? Darmowy depozyt zabezpieczający to środki, które nie są zaangażowane w handel i zabezpieczenia. Oznacza to, że jest to różnica między całkowitą kwotą salda depozytu a marżą kredytową. Jest naliczany tylko w otwartych pozycjach w okresie ważności zlecenia, ale gdy tylko spekulant je zamknie, wszystkie zabezpieczenia są zwolnione, a całkowita kwota depozytu jest wskazana w terminalu.

Free Margin pomaga określić, jakie możliwości są dostępne podczas handlutradera, ile i w jakich wolumenach lota może nadal otwierać transakcje w bieżącym czasie.

Wniosek

Pożyczki pod zastaw otwierają ogromne możliwości zarabiania pieniędzy na rynku finansowym dla średnich i małych uczestników rynku, a także prywatnych traderów. Profesjonaliści radzą początkującym, aby przy wyborze rodzaju rachunku depozytowego zwracali szczególną uwagę na warunki handlowe i dźwignię.

Zalecana:

Jak uzyskać pożyczkę pod zastaw mieszkania: warunki, dokumenty, procedura, opinie

Artykuł opisuje, jak uzyskać kredyt pod zastaw mieszkania, jakie dokumenty są w tym celu przygotowywane i jak wybrać odpowiednią instytucję bankową. Podano ograniczenia, z którymi musi się zmierzyć właściciel nieruchomości

Co to są pożyczki? Pożyczka gotówkowa. Ekspresowa pożyczka

W nowoczesnej gospodarce stosunki kredytowe są szeroko stosowane. Dlatego trzeba wiedzieć, czym są pożyczki i jakie mają podstawy ekonomiczne. Jest to ważne dla efektywnego i prawidłowego wykorzystania kredytów i zaliczek jako narzędzia zaspokajania potrzeb finansowych

Pożyczka pod zastaw nieruchomości to Definicja, rodzaje pożyczek, etapy rejestracji, porady ekspertów

Pożyczka na nieruchomość to rodzaj umowy finansowej, w której zabezpieczeniem jest mieszkanie lub dom. W istocie jest to kredyt hipoteczny. Obywatele Rosji, próbując rozwiązać problem mieszkaniowy, oferują bankowi już istniejące nieruchomości jako zabezpieczenie. Czy pożyczka na nieruchomość to zawsze hipoteka? Nie zawsze. A teraz dowiemy się, kiedy ten rodzaj relacji finansowej ma prawo istnieć

Potrzebujesz pożyczki lub depozytu? „Standard rosyjski”: charakterystyka usług bankowych

W tym artykule przedstawimy krótki opis produktów oferowanych przez Russian Standard Bank

Polityka wolnego handlu - co to jest? Plusy i minusy polityki wolnego handlu

Rozważenie niektórych teorii z zakresu handlu międzynarodowego umożliwiło określenie przyczyn wzajemnej wymiany handlowej krajów. Równie ważną kwestią jest jednak wybór przez państwa określonego typu międzynarodowej polityki handlowej