2026 Autor: Howard Calhoun | [email protected]. Ostatnio zmodyfikowany: 2025-01-24 13:23:24

Jeżeli organizacja jednocześnie prowadzi transakcje, które podlegają opodatkowaniu i nie podlegają opodatkowaniu podatkiem VAT, jest zobowiązana do prowadzenia odrębnej księgowości dla kwot podatku. Przewiduje to art. 170 Kodeksu Podatkowego Federacji Rosyjskiej. Opłaty od transakcji podlegających opodatkowaniu podlegają odliczeniu. W innej sytuacji konieczne jest sporządzenie proporcji dla każdego okresu rozliczeniowego według ilości wysyłanych towarów. Specjalnie do tych celów została opracowana zasada „5 procent” dla podatku VAT. Przykład obliczenia wysokości podatku w różnych sytuacjach zostanie szczegółowo omówiony poniżej.

Esencja

Organizacje handlowe często muszą łączyć ogólny system podatkowy z jednym podatkiem. Obecność operacji eksportowych jest również podstawą odrębnej księgowości. Powodem jest to, że przy eksporcie VAT jest potrącany ostatniego dnia miesiąca, w którym dostarczono dokumenty potwierdzające zastosowanie stawki zerowej dla takiej operacji. Procedurę obliczania podatku od tych transakcji określa polityka rachunkowości.

Przyjrzyjmy się bliżej, jak takie organizacje prowadzą odrębną księgowość VAT.

Subkonta do konta 19 służą do odzwierciedlenia dystrybucji kwoty podatku w BUwykonane w okresie, w którym towar został uwzględniony. Dlatego proporcja jest przeprowadzana według porównywalnych wskaźników - kosztu towarów z VAT i bez VAT. Podwójna księgowość jest również prowadzona, jeśli organizacja prowadzi operacje, które są realizowane poza Federacją Rosyjską.

Przykład 1

Rozważmy standardową sytuację. W ciągu kwartału firma wysłała produkty o wartości 1,2 miliona rubli, w tym pozycje podlegające opodatkowaniu - 0,9 miliona rubli. Kwota podatku przedstawiona przez dostawców wynosi 100 tysięcy rubli. Ponieważ koszt towaru, który nie podlega opodatkowaniu, wynosi 250 tysięcy rubli, współczynnik obliczeniowy wynosi 0,75. W związku z tym jako odliczenie można przyjąć nie 100 tysięcy rubli, ale tylko 75 tysięcy rubli. (100 0, 75). I tylko 25% można uwzględnić w kosztach zakupionych towarów: 1, 2 0, 25=0,3 miliona rubli

Obliczenia

Jak alokować podatek VAT naliczony? Jednostka gospodarcza może mieć zarejestrowane środki trwałe i wartości niematerialne w pierwszym miesiącu kwartału. W takich przypadkach proporcje są ustalane na podstawie udziału kosztu wysłanego towaru wyprodukowanego na nowej maszynie w łącznej kwocie sprzedaży za miesiąc, w którym przedmiot został uwzględniony.

Koszty usług udzielenia pożyczki i transakcji REPO są obliczane na podstawie kwoty dochodu w postaci naliczonych odsetek. Wyjątkiem jest pożyczka nieoprocentowana, której koszt jest równy zero. Takie operacje nie wpływają na proporcję

Przy obliczaniu banku centralnego obliczana jest różnica między ceną sprzedaży a kosztami nabycia. Jednocześnie transakcje bez VAT równieżpowinny być wliczone w koszt pracy.

Przykład 2

W ciągu kwartału firma sprzedała towary o wartości 2 mln rubli, w tym 1750 tys. rubli. podlega opodatkowaniu i 250 tysięcy rubli. nie podlega opodatkowaniu. Dostawcy złożyli 180 tysięcy rubli do odliczenia

Współczynnik do kolejnych obliczeń wynosi 0,875. Z zakupionego towaru możesz wziąć: 180 0, 875=157,5 tys. Pozostałe 22,5 tysiąca rubli. powinny znaleźć odzwierciedlenie w kosztach towarów.

5% zasada

W okresach, w których udział wydatków na operacje niepodlegające opodatkowaniu jest mniejszy niż 5% całkowitej kwoty wydatków, firma nie może prowadzić oddzielnej księgowości. Procedura obliczania łącznej kwoty wydatków przy obliczaniu bariery nie jest określona przez prawo. Przedsiębiorstwo może wypracować własną rzetelną metodologię i naprawić ją w polityce rachunkowości.

Przy obliczaniu udziału uwzględniana jest cała sprzedaż bez podatku VAT: transakcje wolne od podatku, sprzedaż kalkulacyjna, wydatki na transakcje poza Federacją Rosyjską. W przypadku pierwszej grupy brane są pod uwagę zarówno bezpośrednie, jak i ogólne koszty prowadzenia działalności. Oznacza to, że musisz zsumować wszystkie koszty, dodać podatek VAT od wydatków ogólnych w odpowiedniej proporcji, a następnie podzielić otrzymaną kwotę przez kwotę kosztów.

Reguła „5 procent” podatku VAT, która zostanie obliczona poniżej, nie może być stosowana do transakcji eksportowych. Przewiduje to art. 170 NK. Dla takich transakcji stawka VAT wynosi 0%. To znaczy, jeśli:

- bariera nie została osiągnięta;

- przedsiębiorstwo ma eksportoperacje;

musisz prowadzić oddzielną księgowość VAT.

5 Przykład reguły procentowej

Bezpośrednie koszty przedsiębiorstwa dla transakcji podlegających opodatkowaniu w drugim kwartale wyniosły 15 milionów rubli, a dla niepodlegających opodatkowaniu - 750 tysięcy rubli. Ogólne wydatki biznesowe - 3,5 miliona rubli. Polityka rachunkowości przewiduje podział wydatków proporcjonalnie do przychodów, które w okresie sprawozdawczym wyniosły odpowiednio 21 milionów rubli. i 970 tysięcy rubli.

Ogólne wydatki biznesowe związane z transakcjami niepodlegającymi opodatkowaniu: 3,5(0,97 / (21 + 0,97)))=154,529 tys. rubli lub 4,7%. Ponieważ kwota ta nie przekracza 5%, firma może odliczyć cały VAT naliczony za drugi kwartał.

Algorytm księgowy

Aby zrozumieć, jaka stawka VAT powinna być zastosowana do towarów i jak określić kwotę podatku naliczonego, możesz użyć następującej sekwencji działań:

1. Oblicz kwotę przedstawionego podatku VAT, którą można odliczyć. Jeżeli zakupiony towar można bezpośrednio przypisać do działalności zwolnionej z opodatkowania, wówczas podatek VAT jest wliczany w jego koszt. W pozostałych przypadkach kwota podatku podlega odliczeniu.

2. W kolejnym etapie należy zastosować zasadę „5 procent” dla podatku VAT, której przykład obliczeniowy został przedstawiony wcześniej. Najpierw określana jest kwota wydatków dla transakcji niepodlegających opodatkowaniu, następnie obliczane są łączne wydatki i stosowana jest formuła:

% surowego opera.=(Nie / Razem) x 100%.

Jeżeli wynikowy wskaźnik przekracza 5%, należy przeprowadzić oddzielne rozliczenie kwot.

3. Kwoty podatku z VAT i bez VAT są obliczane, następnie sumowane i ustalany jest stosunek:

% oblicz.=(Ilość powierzchni / Suma)100%.

Następnie ustala się podatek VAT na DOS:

Podatek=naliczony podatek VATobliczony %

4. Koszt krańcowy jest obliczany:

Limit VAT=przedstawiony VAT - odliczenie od podatku VAT

lub

Koszt=(Ilość wysłanych, ale nie podlegających opodatkowaniu towarów / Całkowita wielkość sprzedaży) 100%.

Praktyka sądowa

Pełna interpretacja „kosztów całkowitych” w Ordynacji podatkowej nie została przedstawiona. Na podstawie definicji zawartych w słownikach ekonomicznych pod pojęciem tym można rozumieć łączną kwotę kosztów wytworzenia towaru ponoszonych przez samego podatnika. Ministerstwo Finansów wyjaśnia, że przy obliczaniu tej wartości brane są pod uwagę koszty bezpośrednie i ogólne prowadzenia działalności gospodarczej.

Praktyka sądowa nie pozwala również na jednoznaczne stwierdzenie, kiedy konieczne jest prowadzenie odrębnej księgowości VAT. Zasada 5 procent, której przykład obliczeniowy został omówiony wcześniej, dotyczy wyłącznie przedsiębiorstw produkcyjnych. Zdaniem sędziów firmy handlowe nie mogą prowadzić odrębnej księgowości podatkowej.

Jeszcze więcej pytań jest spowodowanych operacjami na papierach wartościowych. W szczególności niektórzy sędziowie, powołując się na art. 170 Ordynacji podatkowej stwierdzają, że przy sprzedaży takich aktywów można zastosować zasadę 5%. Jednocześnie koszt zakupu papierów wartościowych nie wpływa na proporcję. Oznacza to, że prawie zawsze kwota wydatków będzie mniejsza niż 5%, a płatnik zostanie zwolniony z obowiązkukontynuuj podwójne liczenie.

W innych orzeczeniach sądowych znajduje się odniesienie do PBU 19/02, który stwierdza, że wszystkie operacje z papierami wartościowymi w NU i BU są inwestycjami finansowymi. Ponadto organizacje nie mają kosztów związanych z tworzeniem kosztu takich aktywów. Oznacza to, że dochód z takich operacji jest zwolniony z opodatkowania. W związku z tym organizacja musi przedstawić pełny podatek VAT do odliczenia.

Transakcje sprzedaży udziałów osoby prawnej w Kodeksie karnym innej organizacji nie podlegają opodatkowaniu podatkiem VAT. Dlatego w takich przypadkach zawsze prowadzone jest podwójne liczenie.

Przykład 3

Przed przekazaniem środków jako zabezpieczenie firma zaangażowała audytorów w celu sprawdzenia kondycji finansowej pożyczkobiorcy. Koszt usług firmy wyniósł 118 tysięcy rubli. VAT naliczony. Kwota pożyczki wynosi 1 milion rubli. Koszt inwestycji finansowych ustalany jest na podstawie polityki rachunkowości wierzyciela. Jeżeli nie przewiduje zastosowania zasady 5%, wówczas podatek VAT za usługi audytora powinien być wliczony w koszt inwestycji finansowej. W takim przypadku konieczne będzie rozłożenie ogólnych kosztów działalności. W przypadku rezerwacji wszystkie kwoty podlegają odliczeniu.

Kwestia rozliczania podatku VAT naliczonego w transakcjach dłużnymi papierami wartościowymi pozostaje otwarta. Ryzykowne jest stosowanie preferencyjnego schematu w odniesieniu do transakcji wekslowych. Federalna Służba Podatkowa najprawdopodobniej zakwestionuje takie operacje, a wtedy będziesz musiał udowodnić swoją sprawę w sądzie.

Księgowość

Z powyższego możemy wyciągnąć następujący wniosek: lepiej określić sposób obliczania wydatków i wskazać go w polityce rachunkowości. W takim przypadku musisz spisać całą listękoszty związane z transakcjami zwolnionymi z podatku i sposób ich obliczania:

- przydziel stanowisko w stanie dla odpowiedzialnego pracownika;

- opisać procedurę rozliczania czasu na rozliczenia;

- określić zasadę podziału wysokości czynszu, mediów za takie operacje (np. proporcjonalnie).

Do zbierania informacji o wydatkach niezwiązanych z produkcją używane jest konto 26. Może ono odzwierciedlać zarządzanie, wydatki ogólne, amortyzację, czynsz, koszty informacji, audytu, usługi konsultingowe.

VAT lub UTII dla indywidualnych przedsiębiorców

Na początek warto zauważyć, że przedsiębiorcy będący jednoosobowymi podatnikami nie płacą podatku VAT od transakcji uznanych za podlegające opodatkowaniu. Jednocześnie kodeks podatkowy stanowi, że organizacje, które przeprowadzają transakcje podlegające VAT i UTII, są zobowiązane do prowadzenia podwójnej księgowości majątku, zobowiązań i operacji. W przypadku takich indywidualnych przedsiębiorców procedurę rozliczania podatku VAT reguluje kodeks podatkowy. Określa również procedurę pracy eksporterów znajdujących się na UTII dla indywidualnych przedsiębiorców.

Oddzielna księgowość pozwala poprawnie określić wysokość odliczenia podatku: w całości lub proporcjonalnie. Kodeks mówi, że procedura dystrybucji takich operacji musi być określona w polityce rachunkowości organizacji. Powyższy wskaźnik liczony jest na podstawie wartości sprzedanych towarów niepodlegających opodatkowaniu w łącznej wartości sprzedaży. Rozważ inny problem, w którym zasada „5procent na VAT.

Przykład obliczeń. Przedsiębiorca zajmujący się handlem hurtowym i detalicznym (płacący VAT i UTII) musi prowadzić podwójną księgowość podatkową. Nawet jeśli roboty, sprzęt, nieruchomości są przeznaczone do czynności „przypisanych”, podatek VAT od nich nie podlega odliczeniu. Jeżeli otrzymane usługi, zakupione obiekty nieruchomości, są przeznaczone do przeprowadzania transakcji opodatkowanych podatkiem VAT, wówczas przedstawiony podatek jest uwzględniany w całości. Jeśli zakupiony sprzęt będzie używany jednocześnie na „dwóch frontach”, musisz sporządzić proporcję. Jedna część podatku do odliczenia, a druga część do wliczenia w koszt towaru.

Proporcja

Ordynacja podatkowa określa cechy księgowania proporcji transakcji zwolnionych z opodatkowania. Koszt usługi udzielenia pożyczki, dla transakcji REPO uwzględniany jest w wysokości dochodu naliczonego przez podatnika odsetek. Przy wyliczaniu wartości akcji, obligacji i innych papierów wartościowych wysokość przychodu obliczana jest w postaci dodatniej różnicy między ceną sprzedaży a kosztami nabycia tych aktywów. Jeśli cena rynkowa jest niższa od kosztów, wynikowa wartość nie będzie brana pod uwagę.

Przykład

Zakład produkuje rowery i wózki inwalidzkie dla osób niepełnosprawnych, które nie podlegają opodatkowaniu VAT. Księgowy odzwierciedla koszty produkcji na subkontach otwartych na konto 20. Za pierwszy kwartał 2014 r. Kwota wydatków wyniosła 10 mln rubli: 600 tys. na wózki inwalidzkie i 9,4 mln rubli. - na rowerach. Ponadto poniesiono ogólne i ogólne koszty produkcji w wysokości 2 i 3 mln rubli.odpowiednio.

Najpierw znajdź stosunek wydatków:

0, 6 (10+2+3)=0, 04 lub 4%.

Księgowy nie może prowadzić oddzielnej ewidencji podatku naliczonego i przedstawiać całej kwoty do odliczenia. Ale w deklaracji VAT musisz wskazać przychód i pełny koszt preferencyjnych produktów.

Zalecana:

Podatek gruntowy: przykład obliczenia, stawki, warunki płatności

Sposób obliczania podatku gruntowego powinien być znany nie tylko osobom prawnym, ale także obywatelom, którzy są właścicielami gruntu. Pomimo tego, że otrzymują powiadomienie pocztą, mogą sprawdzić poprawność naliczania. Przykład obliczenia podatku gruntowego. Na jakiej podstawie jest obliczany? Jakie są korzyści

Procent wykonania planu: obliczenia, przykłady

Proces planowania jest niezbędny do osiągnięcia sukcesu. Obecność celów określonych we wskaźnikach pozwala kontrolować ruch osoby lub organizacji w określonym kierunku, zapewnia jasność działania. Pozwala to szybko przejść do skutecznego działania. Jednak równie ważnym warunkiem osiągnięcia sukcesu jest umiejętność kontrolowania wyników swoich działań

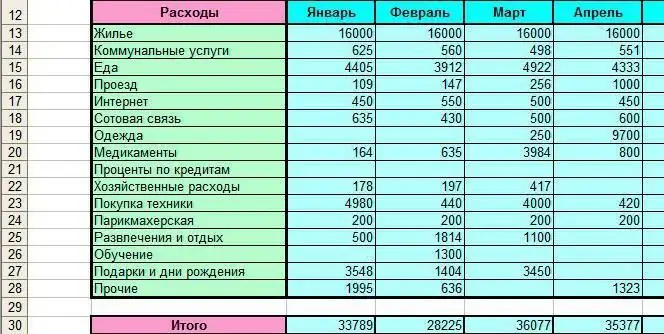

Jak prawidłowo wydawać pieniądze? Budżet rodzinny: przykład. księgowość domowa

Musisz być w stanie wydawać pieniądze. Dokładniej, każda osoba może nauczyć się prawidłowego zarządzania pieniędzmi. Pomoże Ci to oszczędzać i oszczędzać. Jakie techniki mogą pomóc? Jak prowadzić księgowość domową? Najlepsze wskazówki i triki dalej

Księgowość dla początkujących: od księgowań do bilansu. Księgowość

Rachunkowość jest dość skomplikowana, ale jednocześnie niezbędna. Co on reprezentuje? Dlaczego powinno się to badać? Jakie są niuanse? Przyjrzyjmy się rachunkowości dla początkujących od księgowań do równowagi

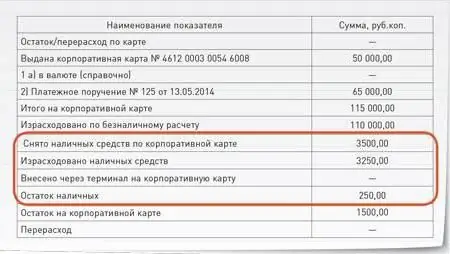

Raport karty korporacyjnej: przykład. Księgowość dla firmowej karty bankowej

Księgowanie kart firmowych jest dość proste. Doświadczeni księgowi z reguły nie mają problemów z rejestrowaniem transakcji. Trudności mogą pojawić się podczas sporządzania raportu na karcie firmowej przez pracownika, któremu został on wydany