2026 Autor: Howard Calhoun | [email protected]. Ostatnio zmodyfikowany: 2025-01-24 13:23:12

Zakładając indywidualnego przedsiębiorcę lub jakąkolwiek firmę, każdy przedsiębiorca staje przed trudnym wyborem. Musi zdecydować, z jakiego systemu podatkowego skorzysta. Standardowo po rejestracji tworzony jest ogólny system podatkowy, który jest złożony i nietypowy. Musi płacić i naliczać wiele opłat. Ale ma pewne zalety. Uważa się to za niezbędne, jeśli główną grupą docelową wybranej firmy są firmy pracujące z VAT.

Koncepcja trybu

Ten system jest podstawowy, więc nie ma żadnych ograniczeń ani zwolnień dla przedsiębiorców, którzy zdecydują się przejść na ten system. Podatnicy muszą zgłaszać do Federalnej Służby Podatkowej różne rodzaje podatków. Dodatkowo będziesz musiał przenieść składki ubezpieczeniowe do różnych funduszy dla siebie i wszystkich zatrudnionych pracowników.

Można zastosować ogólny system opodatkowania indywidualnych przedsiębiorców lub różnych firm. W przypadku takich podatników tylko niektóre pobierane podatki różnią się.podatki.

Nuanse BASIC

Wysokość zapłaconych podatków zależy od kierunku pracy. Do każdej opłaty będziesz musiał sporządzić odpowiednie raporty i deklaracje, dlatego zaraz po rozpoczęciu pracy powinieneś zadbać o oficjalną rejestrację zawodowego księgowego. Księgowość jest wymagana.

Nie ma żadnych ograniczeń przy wyborze tego trybu dla przedsiębiorstw lub indywidualnych biznesmenów. Możesz zatrudnić dowolną liczbę zatrudnionych specjalistów, rozwinąć swój biznes, zwiększyć produkcję, zwiększyć zyski lub zmienić kierunek pracy.

Jak jechać?

Przejście na OSNO jest uważane za najłatwiejsze. Wynika to z faktu, że początkowo, po rejestracji, wszystkie firmy i przedsiębiorcy domyślnie muszą zgłaszać się właśnie w tym reżimie. Jeśli początkowo indywidualny przedsiębiorca lub firma działa zgodnie z innymi systemami, przejście do ogólnego systemu podatkowego wiąże się z przekazaniem odpowiedniego powiadomienia do Federalnej Służby Podatkowej. Można to zrobić tylko na początku roku, więc dokument należy złożyć przed 15 stycznia następnego roku.

Jeżeli po rejestracji przedsiębiorca nie wykonuje żadnych czynności, kontynuuje on pracę zgodnie z PODSTAWĄ.

Powiadomienie o przejściu do OSNO to po prostu oświadczenie, na podstawie którego indywidualny przedsiębiorca lub firma zostaje wyrejestrowana jako płatnik innego reżimu podatkowego, na przykład USN, UTII, PSN lub UAT. Po zatwierdzeniu tego wniosku następuje automatyczne przejście do BASIC.

Przełącz się również naogólny system opodatkowania jest realizowany, jeżeli w toku pracy spółka przestaje spełniać wymogi wcześniej wybranego reżimu podatkowego. W przypadku utraty prawa do pracy w systemie uproszczonym należy skontaktować się z Federalną Służbą Podatkową z odpowiednim powiadomieniem. Należy to zrobić w ciągu 15 dni od utraty tego prawa. Jeśli ta czynność nie zostanie wykonana, przejście nadal będzie przeprowadzane, ale przedsiębiorca może zostać pociągnięty do odpowiedzialności administracyjnej.

Korzyści z trybu

Korzystanie z OSNO ma zarówno plusy, jak i minusy. Każdy przedsiębiorca, przed wyborem konkretnego trybu, musi ocenić wszystkie pozytywne i negatywne parametry podjętej decyzji. Obowiązujący ogólny system podatkowy ma następujące zalety:

- jeżeli firma lub indywidualny przedsiębiorca płaci VAT, stają się bardziej atrakcyjni do współpracy dla różnych dużych kontrahentów, którzy również biorą udział w przekazywaniu tego podatku do Federalnej Służby Podatkowej, ponieważ w takich warunkach możliwe jest zmniejszenie płatności do budżet;

- nie ma żadnych ograniczeń dotyczących przejścia na ten tryb, więc firmy mogą zatrudniać dowolną liczbę pracowników, rozwijać działalność, a także działać w dowolnym kierunku prawnym;

- może być łączony z innymi uproszczonymi systemami w celu optymalizacji opodatkowania.

Ze względu na powyższe zalety często warto zastosować BASIC.

Wady systemu

Ale BASIC ma pewne wady. Doobejmuje to konieczność uiszczenia wielu opłat.

Wymagane jest sporządzenie i złożenie do Federalnej Służby Podatkowej wielu raportów i dokumentów, więc nie można obejść się bez umiejętności profesjonalnego księgowego.

Kiedy należy używać tego trybu?

Ogólny system opodatkowania jest uważany za optymalny do stosowania w sytuacjach:

- firma lub osoba fizyczna nie może spełnić wymagań uproszczonych systemów;

- wymagane do pracy z VAT, w przeciwnym razie duzi i niezbędni kontrahenci odmawiają współpracy;

- działalność przedsiębiorstwa jest preferencyjna, więc przy obliczaniu podatku dochodowego można korzystać ze znaczących ulg ze strony państwa;

- przedsiębiorca może samodzielnie przygotowywać raporty i prowadzić księgi rachunkowe ze względu na dostępność odpowiednich umiejętności i doświadczenia, więc wybór tego trybu jest istotny.

Dlatego ten system jest często wybierany ze względu na wiele zalet i unikalnych możliwości, z których mogą korzystać przedsiębiorcy i firmy.

Jakie podatki muszę zapłacić?

Najczęściej wybiera się między ogólnym systemem podatkowym a uproszczonym systemem podatkowym. Z OSNO mogą korzystać zarówno indywidualni przedsiębiorcy, jak i firmy. Korzystając z tego trybu, trzeba liczyć się z koniecznością naliczania i uiszczania wielu opłat. Zgodnie z ogólnym systemem podatkowym podatki są wymienione:

- podatek dochodowy od osób fizycznych lub podatek dochodowy. Jeślisystem wybiera przedsiębiorca, następnie płaci podatek dochodowy od osób fizycznych od uzyskanych dochodów w wysokości 13%. Podstawą obliczenia jest cały dochód uzyskany przez przedsiębiorcę, a także uwzględnia dochód osobisty indywidualnego przedsiębiorcy oraz wszystkie środki wypłacane pracownikom. Jeśli tryb jest wybrany przez firmę, to w OSNO wymagane jest naliczenie podatku dochodowego. Aby to zrobić, początkowo obliczany jest sam zysk, dla którego wszystkie wydatki na prowadzenie działalności są odejmowane od dochodu. Całkowita stawka wynosi 20%.

- VAT. Podatek ten jest uważany za najważniejszy przy wyborze tego trybu. W ogólnych przypadkach stawka wynosi 18%, ale przy sprzedaży żywności lub artykułów przeznaczonych dla dzieci stawka jest obniżona do 10%. Podstawa opodatkowania jest reprezentowana przez wartość towarów lub usług.

- Podatek od nieruchomości. Stosuje się go, gdy przedsiębiorcy w procesie pracy wykorzystują różne aktywa zarejestrowane na własność. Dla nich wymagane jest ustalenie ceny katastralnej, od której naliczane jest 2,2% rocznie. Dodatkowo wymagane jest coroczne składanie deklaracji do Federalnej Służby Podatkowej.

- Opłata gruntowa. Jest używany wyłącznie w obecności gruntu w nieruchomości. Wysokość opłaty zależy od decyzji władz regionalnych, ale stawka waha się od 0,3 do 1,5 proc.

- Podatek transportowy. Dotyczy własności samochodu. Wysokość opłaty zależy całkowicie od wydajności posiadanej maszyny. Opłata jest uiszczana corocznie, a dla indywidualnych przedsiębiorców obliczenia dokonują pracownicy Federalnej Służby Podatkowej, ale firmy są zobowiązane do samodzielnego wykonywania wszystkich niezbędnych obliczeń.

Opcjonalniekonieczne jest przeniesienie składek ubezpieczeniowych za samego przedsiębiorcę i wszystkich zatrudnionych pracowników. W zależności od wybranej branży mogą obowiązywać inne podatki. Obejmuje to opłatę górniczą, podatek od wody oraz akcyzę lub opłatę za korzystanie z dzikiej przyrody.

Często wymagane są prace nad ogólnym systemem opodatkowania. VAT jest najważniejszym podatkiem, ponieważ niektóre duże firmy wolą współpracować wyłącznie z kontrahentami, którzy płacą tę opłatę. Tylko pod takimi warunkami możesz złożyć wniosek do Federalnej Służby Podatkowej o zwrot opłaty.

Nuanse i zasady obliczania i opłacania podatku dochodowego od osób fizycznych

Ten podatek jest zobowiązany do zapłaty za siebie tylko przez indywidualnych przedsiębiorców. Dodatkowo przechodzi na wszystkich pracowników zatrudnionych oficjalnie. W tym celu określa się 13% otrzymanego dochodu. W takich warunkach firmy i indywidualni przedsiębiorcy działają jako agenci podatkowi, więc muszą samodzielnie naliczać tę opłatę swoim pracownikom.

Wszystkie wpływy pieniężne, od których pobiera się podatek dochodowy od osób fizycznych, wymienione są w art. 208 NK. Tego rodzaju opłata nie jest pobierana od podróży, rozliczanych pieniędzy ani pomocy materialnej. W przypadku obywateli Rosji stosuje się stawkę 13%, a w innych przypadkach 30%.

Podatek jest płacony kwartalnie do 15 dnia miesiąca następującego po kwartale. Dozwolona jest wpłata pełnej kwoty na koniec okresu, więc zaliczki nie są obowiązkowe. Kary nie są pobierane zabez zaliczek.

Zasady obliczania podatku VAT

W przypadku korzystania z ogólnego systemu podatkowego podatnicy muszą płacić podatek VAT. Jest to opłata pośrednia naliczana na podstawie narzutu na sprzedane towary.

Podatek VAT może wynosić:

- krajowe, gdy towary są sprzedawane w Rosji;

- import, opłata za towary przywożone do kraju.

W celu ustalenia podstawy opodatkowania brany jest pod uwagę całkowity lub częściowy koszt towarów. Można użyć wielu stawek:

- 0% w przypadku towarów eksportowych;

- 10% przy sprzedaży żywności, produktów dla dzieci, książek lub leków;

- 18% dotyczy innych sytuacji.

Jeżeli dochód z działalności przedsiębiorcy przez 3 miesiące przekracza 2 miliony rubli, wówczas można złożyć specjalny wniosek, na podstawie którego indywidualny przedsiębiorca jest zwolniony z konieczności uiszczania tej opłaty.

Środki muszą być przekazywane kwartalnie do 25 dnia następnego miesiąca.

Raportowanie

Każdy przedsiębiorca decydujący się na zastosowanie OSNO musi liczyć się z koniecznością złożenia wielu różnych dokumentów do Federalnej Służby Podatkowej. Zgodnie z ogólnym systemem podatkowym raporty mogą się różnić dla indywidualnych przedsiębiorców i firm:

- Deklaracja VAT jest przesyłana drogą elektroniczną co kwartał do 25 dnia następnego miesiąca;

- deklarację podatku dochodowego od osób fizycznych składa się corocznie do 30 kwietnia, a dokument składa się w formie 4-podatek dochodowy od osób fizycznychdo Federalnej Służby Podatkowej w ciągu 5 dni od otrzymania pierwszego zysku;

- dodatkowo wymagany adres IP do prowadzenia KUDIR;

- musisz składać roczne raporty dotyczące składek ubezpieczeniowych dla siebie i pracowników;

- księga zakupów i sprzedaży używana do obliczania podatku VAT;

- Firmy w OSNO składają roczne zeznanie podatkowe do 28 marca następnego roku.

Ze względu na konieczność kompilowania i składania licznych dokumentów do Federalnej Służby Podatkowej, ten system podatkowy jest uważany za złożony i specyficzny.

Wniosek

Ogólny system podatkowy dla spółek z ograniczoną odpowiedzialnością i indywidualnych przedsiębiorców jest często uważany za odpowiedni i opłacalny wybór. Przy wyborze takiego reżimu bierze się pod uwagę konieczność płacenia dużej liczby podatków, a także często składanie różnych raportów i deklaracji do Federalnej Służby Podatkowej. Dlatego wymagane jest posiadanie określonej wiedzy lub umiejętności, a jeśli przedsiębiorca ich nie posiada, to od samego początku pracy będzie musiał zatrudnić księgowego na pełen etat.

Zalecana:

Specjalny system podatkowy: uproszczony system podatkowy

W Rosji istnieje kilka systemów podatkowych. W tym artykule skupimy się na specjalnym systemie podatkowym - USN. Wszystkie dane są podane zgodnie z najnowszymi przepisami

Jak przejść na uproszczony system podatkowy: instrukcje krok po kroku. Przejście na uproszczony system podatkowy: zwrot podatku VAT

Przejście IP do uproszczonego systemu podatkowego odbywa się w sposób określony przez prawo. Przedsiębiorcy muszą złożyć wniosek do organu podatkowego w miejscu zamieszkania

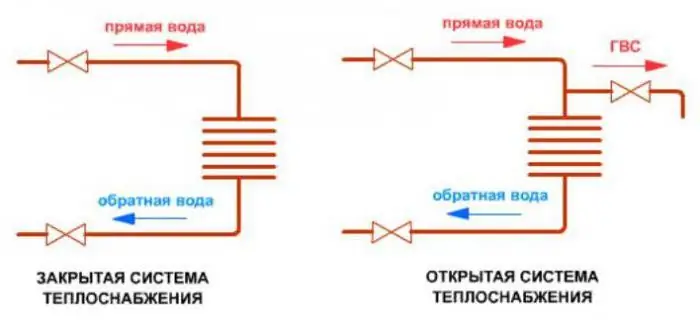

Zamknięty i otwarty system grzewczy: cechy, wady i zalety

Obecnie obiecujące jest wprowadzenie technologii zamkniętego systemu zaopatrzenia w ciepło dla konsumentów. Zaopatrzenie w ciepłą wodę pozwala poprawić jakość dostarczanej wody do poziomu wody pitnej. Chociaż nowe technologie oszczędzają zasoby i redukują emisje do powietrza, wymagają znacznych inwestycji. Sposoby realizacji odbywają się kosztem finansowania komercyjnego i budżetowego, konkursów na projekty inwestycyjne i innych wydarzeń

Jak ubiegać się o przejście na uproszczony system podatkowy

Uproszczony system podatkowy to jeden z najwygodniejszych reżimów ekonomicznych, który pozwala zminimalizować odliczenia podatkowe. Tryb ten jest bardzo wygodny dla wielu firm zajmujących się świadczeniem usług i sprzedażą towarów

Wady i zalety poliestru: opis materiału, zalety aplikacji, recenzje

Poliester można znaleźć w składzie niemal każdego elementu, który znajduje się w szafie każdej osoby. Robi się z niego nie tylko ubrania, ale także buty, koce, bieliznę termiczną, dywany. Jakie są cechy każdego rodzaju produktu poliestrowego. W naszym artykule omówiono zalety i wady tych produktów